Miguel ¿Explícame la deducción de las 3 UIT adicionales del Impuesto a la Renta?

Orale, solo tienes que leer el siguiente articulo para responder tu pregunta.

Estamos próximos a culminar el ejercicio 2017 y por lo tanto nacerá la obligación tributaria del impuesto a la renta para personas naturales (renta de trabajo).

Adicionalmente, para este ejercicio 2017, se permitirá la deducción de las 3UIT adicionales del impuesto a la renta de trabajo.

Pero, ¿Cómo beneficiara la deducción de las 3 UIT adicionales?

Muy simple, menor pago de impuesto a la renta de trabajo.

ÍNDICE DEL ARTÍCULO

Cálculo del Impuesto a la Renta de Trabajo

En primer lugar, empecemos por como calcular el impuesto a la Renta de Trabajo para este ejercicio 2017 en adelante.

Como se observa, las 3UIT adicionales reduce la renta imponible de trabajo, disminuyendo la base para aplicar las tasas.

Por lo tanto, un menor pago de impuesto a la renta de trabajo.

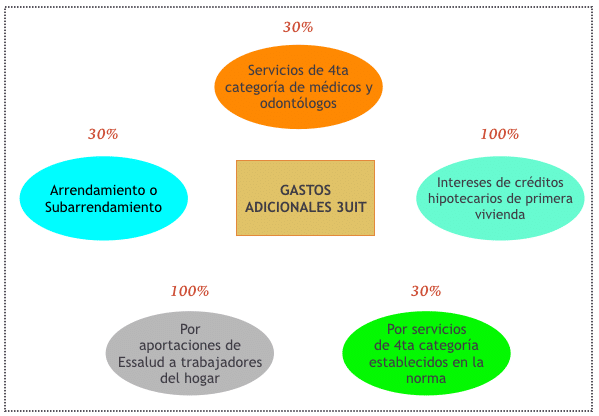

Gastos Adicionales por 3UIT

A partir de este ejercicio en adelante (salvo modificación de la norma), se podrá deducir 3UIT adicionales del impuesto a la renta de trabajo.

Miguel ¿Qué gastos incluye las 3 UIT adicionales?

Los trabajadores dependientes e independientes tienen cinco conceptos para la deducción.

También, mencionar que las 3UIT (12,150) es el monto máximo de deducción adicional.

Además, este beneficio aplica a los trabajadores independientes (renta cuarta categoría) y trabajadores dependientes (renta de quinta categoría).

Gastos de Arrendamiento y Subarrendamiento

Se podrá deducir el 30% del monto del alquiler de la vivienda, se considera el monto total (incluido IGV).

Requisitos

- El pago de la merced conductiva debe ser utilizando un medio de pago, independientemente del monto.

- Si el arrendador genera rentas de primera categoría, se sustenta con el formulario 1683.

- Si el arrendador genera rentas de tercera categoría, se sustentara con la factura electrónica (a partir del 01/07/2017).

Créditos Hipotecarios de Primera Vivienda

Serán deducibles el 100% de los intereses de créditos hipotecarios de la primera vivienda.

Exclusiones

No se consideran créditos hipotecarios como primera vivienda:

- Los créditos otorgados para la refacción, remodelación, ampliación, mejoramiento y subdivisión de vivienda propia.

- Contratos de arrendamiento financiero.

- Contratos de capitalización inmobiliaria.

Requisitos

- La primera vivienda debe estar inscrita en Registro Públicos.

- Solo 1 crédito.

Miguel ¿Crédito hipotecario es de una pareja de matrimonio?

Se podrá pasar el 50% del gasto al cónyuge.

Miguel ¿Podrá considerarse los intereses moratorios del crédito hipotecario?

No se incluyen los intereses moratorios.

Miguel ¿El crédito hipotecario necesariamente tuvo que obtenerse en el ejercicio 2017?

No necesariamente, serán válidos créditos hipotecarios anteriores, con la condición que los intereses se devenguen en el ejercicio 2017.

Gastos por servicios de cuarta categoría de médicos y odontólogos

Serán deducibles como gasto el 30% de los desembolsos incurridos en servicios médicos y odontólogos siempre que califiquen como rentas de 4ta categoría.

También, los gastos incurridos en atención de salud, para hijos menores de 18 años, cónyuge o concubina en la parte no reembolsable por seguros.

Requisitos:

- Recibos por honorarios electrónicos (01/04/2017).

- Pago del servicio (utilizando medios de pago), sin importar el monto.

Miguel ¿Seria deducible el gasto servicios odontológicos estéticos (brackets, puentes, coronas, etc) ?

Si, dado que la norma no ha mencionado exclusiones, por otra parte, la norma menciona en forma general servicios odontológicos (caja de sastre).

Gastos por servicios de profesionales de cuarta categoría

Los desembolsos efectuados por servicios profesionales establecidos mediante Decreto Supremo 399-2016-EF.

La lista de servicios profesionales son:

- Abogado

- Analista de sistema de computación

- Arquitecto

- Enfermero

- Entrenador deportivo

- Fotógrafo

- Ingeniero

- Nutricionista

- Obstetriz

- Psicólogo

- Traductor

- Veterinario

- Tecnólogo medico

El monto deducible será el 30% de los desembolsos.

Requisitos:

- Recibos por honorarios electrónicos (01/04/2017).

- Pago del servicio utilizando medios de pago, sin importar el monto.

Pago de Essalud de Trabajadores de Hogar

El 100% de los importes pagados por concepto de aportaciones de seguro social – Essalud que se realicen por los trabajadores del hogar.

Requisito:

- Se sustentan con los formularios N° 1676 ya sea físico o virtual – Trabajadores del Hogar.

Medios de Pago – Bancarización

Los Medios de Pago son los siguientes:

- Depósito en cuenta

- Giro

- Transferencia de Fondos

- Orden de Pago

- Tarjeta de Débito

- Tarjeta de crédito emitida en el país por una empresa del sistema financiero

- Cheque con la cláusula de No negociable – intransferible, no a la orden o similar

- Tarjetas de crédito emitida o no en el país por entes ajenos al Sistema Financiero

- Tarjetas de crédito emitidas en el exterior por bancos o financieras no domiciliadas.

Por lo tanto, si un servicio no fue cancelado utilizando un medio de pago, no podrá deducirse dentro de las 3UIT adicionales.

Ejemplo:

Si ha contratado a un abogado para que les preste el servicio de impugnación de una papeleta de tránsito, cuyo monto del servicio es S/ 200 soles.

Para que dicho gasto se considere dentro de las 3 UIT adicionales, deberás solicitar un recibo por honorario electrónico, y además, utilizar un medio de pago (deposito).

Por otra parte, como usuario del servicio deberás almacenar el recibo por honorario electrónico y el deposito realizado, ante futuras fiscalizaciones de la Sunat.

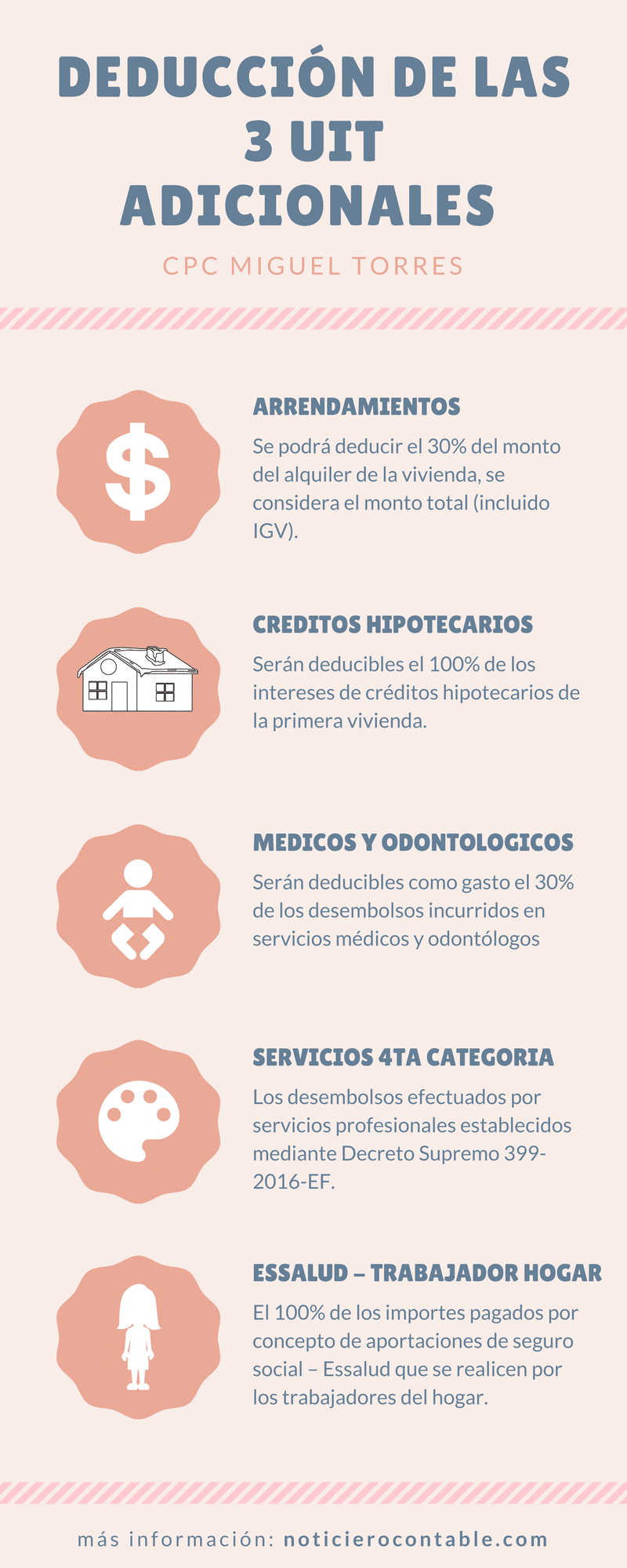

Infografía de la deducción de las 3 UIT adicionales

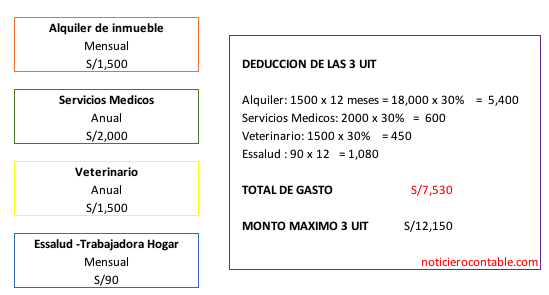

Caso Practico 3UIT Adicionales

En este presente caso práctico, revisemos los gastos incurridos por una persona natural.

Como se puede observar, la deducción se encuentra dentro de los límites de las 3UIT.

Es importante, recomendar almacenar toda la información correspondiente al sustento de los gastos a deducir.

¿Qué gastos utilizaras para la deducción de las 3 UIT adicionales?

Si te ha gustado el artículo, puedes compartirlo con un amigo/a.

Buenas noches,

Tuve in credito Hipotecario desde el 2013 al 2016, puedo SolicitarLa devolucion de los intereses .

Por tu respuesta muchas gracias

No, porque no estaba normado.

Si tengo 02 propiedades hipotecadas el 2017 entiendo que solo debo y puedo deducir impuestos a la renta (3uit) de solo una o sea de la 1ra hipoteca ????

Es correcto, tb puedes pasarle una parte para tu esposa.

Excelente aporte lo hice solo mi declaración solo con tus ejemplos sigue adelante, un millon de gracias por tus aportes.

Miguel, porque no puedo editar los recuadros para ingresar el importe de intereses por crédito hipotecario?.

Quízas el banco no informo que era primera vivenda.

Hola Miguel

Como registro el 50% del pago de 1ra vivienda a mi cónyuge? A cada uno nos descontarán 3uit?

Muchas gracias.

Habia una fecha maxima para poder trasladar parte del interes (interes no pago de cuotas), te recomiendo consultar con la sunat.

Miguel, el crédito Mi vivienda tiene similitud al crédito hipotecario?.

Porque no figura en la ddjj anual de una persona natural como deducción?.

Gracias.

No, solo es un beneficio que da el estado para incentivar este producto (un bono por buen pagador), al final el crédito lo da la entidad financiera.

Excelente informe, como siempre pensando en todo detalle, se te agradece Miguel

Muchas gracias, que tenga una super semana 🙂

Buenas tardes Miguel: Con respecto a las personas que solo perciben rentas de 5ta. categoría, ¿Pueden deducir las 3 UITS?, mi pregunta va porque una persona de Sunat me ha dicho que solo deduces las 3 UITS si eres perceptor de 4ta. y 5ta. categoría. Muchas gracias.

No es correcto, tb un perceptor de 5ta puede deducir las 3UIT, tiene que presentar su DJ Anual 2017 solo con su DNI.

Hola miguel: gracias por tus ejemplos deductivos, que me permite desarrollar mis dudas.

Muchas gracias 🙂

Hola! Tengo la duda de cómo es que los gastos médicos (recibos 4ta) son deducibles en la “parte no reembolsable por seguros”. Digamos me emitieron el recibo por honorarios por S/100 y yo con mi seguro de salud me reembolsaron digamos S/40. En el formato / plataforma indica “Monto de comprobante” (sería 100) y luego “monto a incluir” (sería 60?)

saludos!

Buenas noches Miguel,

Una condulta: Si un trabajador es solo dependiente(planilla), no cuenta con Ruc, cómo declararía sus intereses de un crédito hipotecarios, o su empleador tiene que hacerlo?, gracias.

Lo podrán realizar con su DNI, comunicate con la Sunat para que te expliquen el acceso.

HOLA, para hacer uso deduccion 3 uit gastos credit. hipotecarios se sumaria todos los interes pagados de ese prestamo año 2017 no? y si se pasa de las 3 uit, solo se debe considerar hasta su tope max. 12150 si se paso en 13000, que se hacee. gracias.

Desde que fecha se puede pedir devolucion de las 3 uit.

HOLA MIGUEL: .Tengo que esperar a que mi empleador me haga el descuento por renta de 5ta y posteriormente agregar ese descuento a mi DJ anual mas las 3 UIT?

Hola Miguel, tengo crédito hipotecario de 1ra vivienda con el bbva, me indican que ellos no emiten boleta de venta, pero me hacen llegar la nota de cargo con el detalle del pago de dicho mes. Es correcto esta nota de cargo como sustento? Otra, la cuota de diciembre se ha cancelado el 03 de enero. Es válido considerar los intereses de dicha cuota para la deducción?

Te en cuenta que solo puedes deducir los intereses, no la cuota completa.

Estimado Miguel.

Tengo un crédito hipotecario en 1ra vivienda en el cronograma de pago tengo un interés de 800 al mes, ese sera el monto que sera deducible?

Saludos.

Muy interesante.,

consulta, tendría que pedir al banco los respectivos comprobantes,. o solo es necesario con el cronograma que tengo.

Hola Miguel, En primer lugar agradecerte por tan valiosa información.

Soy una persona dependiente y estoy pagando un credito hipotecario.pago al banco financiero y ellos me emiten boleta; es necesario presentarlo fisicamente TODOS? porque perdí 1 boleta.

Adicional a eso, seria genial armar un excel, solo para llenar datos simples y realizar el calculo aproximado de la devolución. Saludos

Es correcto, de la boleta que recibes debes discriminar los intereses. Solo es deducible el interés de la cuota, no el monto total.

Hola Miguel,

Realice un gasto odontológico, me entregaron Recibo por honorarios electrónico pero éste solo indica el servicio y no el nombre del paciente.

Se podría utilizar como gastos deducible.

Gracias.

Todos tus aportes que nos facilitas son de gran importancia, gracias de verdad.

Ejemplos prácticos y fáciles de entender; FELICITACIONES, mi Distinguido Miguel.

Miguel buenos días y gracias, en los alquileres, si no pagaron la renta de 1ra, tendrian que regularizar su pago antes de fin de año para considerarlo deducible? Gracias

Es correcto.

Gracias Miguel excelente tu orientación, mis cordiales saludos Miguel.

Muchas gracias 🙂

Para poder sustentar los intereses pagados a las instituciones financieras por un crédito hipotecario, cuando uno cancela la cuota respectiva no te entregan el comprobante respectivo en que se discrimine la cuota y el intereses, esto es un problema para sustentar de las tres UIT. Estas instituciones hacen oídos sordos para entregar dichos comprobantes de pago.

Al momento de iniciar el crédito hipotecario le hacen entrega del cronograma de pago, o previamente le debieron entregar una simulación del prestamos donde se detalla el intereses por cuota.

Muy buena los comentarios gracias.

Gracias, buen día 🙂

Hola Miguel, gracias por tus comentarios…..¿en qué momento le hago llegar estos documentos a mi empleador para que efectúe el recálculo de mi descuento de renta de 5ta categoría?

Tu mismo lo vas a tener que llenar en la DJ Anual 2017.

Hola Miguel, muy buena información, me quedo una duda en el caso de arrendamiento y subarrendamiento solo se considera viviendas?, yo arriendo mi carro a una empresa y realizo el pago de renta de primera por el formulario 1683.

Solo es inmuebles.

Excelente ilustración mi estimado amigo Miguel

muchos saludos y darte las gracais por su desinteresado apoyo y orientacion profesional a los que de alguna manera estamos vinculados a las labores contables y trubutarias en el pais.

Feliz navidad y muchos éxitos para el año 2018 mi estimado Sr. Miguel torres

Muchas gracias, buen día 🙂

Miguel. Muy interesante los comentarios, tenía una duda pero ya lo aclare.

Super, que tengas un buen inicio de semana.

Hola Miguel gracias por la información, muy interesante.

Muchas gracias 🙂

Prácticamente seria entonces 10 UIT?

Es correcto, siempre cuando pueda sustentar las 3UIT.

Gracias por mantenernos actualizados.

saludos,

Gracias, buen día 🙂

Miguel muy buen articulo. Tengo una consulta, si yo soy una trabajadora independiente y pago un seguro oncológico mensual, por el cual me dan boleta de venta, puede ser deducible también para el calculo de mi DJ anual PN 2017?

No es un documento valido, tiene que ser un recibo por honorario.

Hola Miguel, gracias por la información

Consulta, Sunat ya se pronunció acerca de cómo se van a declarar estos gastos para permitir su deducción?

Gracias

Se realizara mediante la DJ Anual de persona natural.